안녕하세요. IT반장입니다.

이번 글에서는 탈중앙화 금융서비스 중에서 유망한 서비스인 Alpaca에 대해서 알아보겠습니다.

0. 용어 |

0. 용어

- Yield Farming: 수익을 얻기 위해 암호화 자산을 스테이킹하거나 빌려주는 것

- Leveraged Yield Farming: 자본을 빌려서 지렛대 처럼 Yield Farming 수익을 높이는 것(참고[4])

- TVL: Total Value Locked

- APR: Advertised Percentage of Return/interest

- APY: (1+R/N)N-1 (R 이자율, N 연도의 복리 빈도)

- LTV: Loan To Value ratio 담보대출비율

- DTI: Debt To Incom 총부채상환비율

- DSR: Debt Service Ratio 총부채원리금상환비율(전체 대출 고려)

- AMM: Automated Market Maker x * y = k

- IL: Impermanent Loss

- FDV: Fully Diluted Valuation 토큰의 최대 공급량 X 토큰 의 현재 시장 가격

- Market Cap: Circulating supply of a token X Current market price of the token

- CDP: Collateralized Debt Position

- 자금세탁방지(AML·Anti-Money Laundering)

- 테러자금조달방지(CFT·Combating the Financing of Terrorism)

1. 개요

- 알파카(Alpaca) 뜻: 라마와 비슷하고 털이 긴 남미산 동물로 프로젝트의 마스코트로 사용

- BNB 체인에서 leveraged yield farming이 가능한 가장 규모가 큰 lending protocol 입니다.

- 바이낸스 체인에서 TVL이 현재 3위, 약 500만 달러(참고[3])

- 담보 대출, 레버리지 파밍 가능

- 차용인과 대출인을 연결하여 자본 효율성을 향상시킴

- 사전 판매/투자자/채굴이 없는 공정한 프로젝트

2. 제품

- Lending

- 디파이에서 가장 간단히 수익을 올릴수 있는 방법

- Land & Stake: 단일 자산, 다중 자산 가능

- APY(이자 지급 빈도를 고려한 연간 복리 수익률)가 다른 프로토콜에 비해 지속적으로 높음(2배 유지)

- 차용인이 차용한 자금을 인출할 수 없기 때문에 대출인에게도 매우 안전함

- 불량 부채가 발생하지 않도록 보수적이고 신속한 청산 설정

- 입금 수수료, 출금 수수료, 기본 잠금액이 없으므로 언제든지 입출금 가능

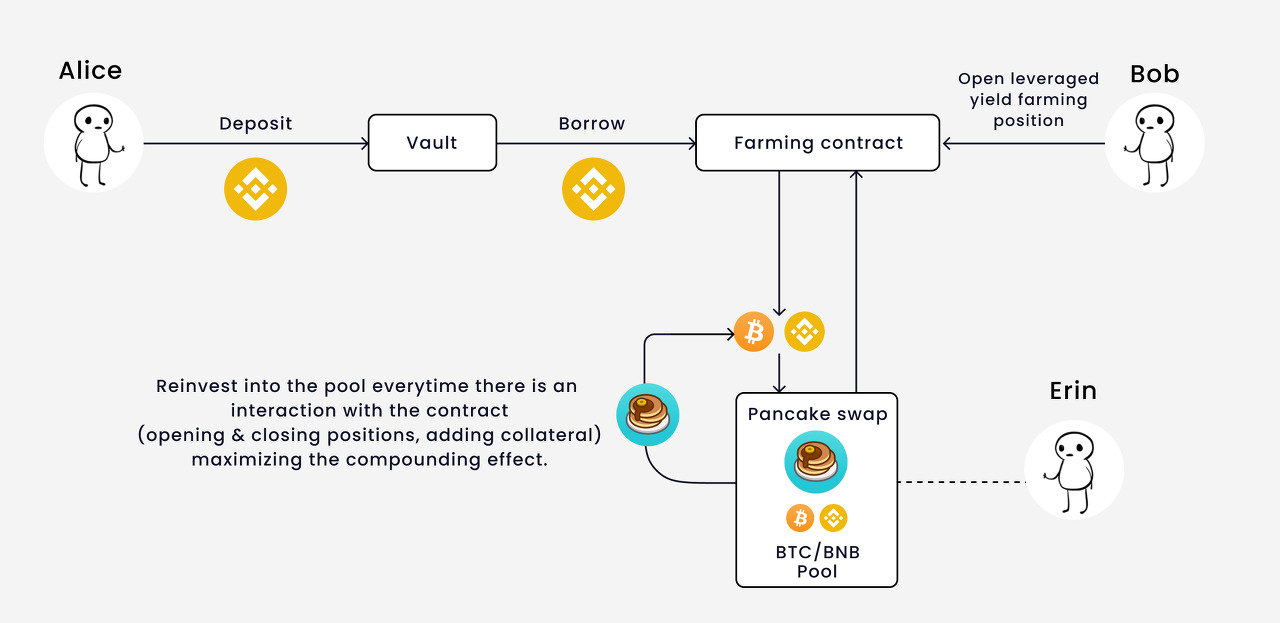

- Leveraged Yield Farming

- 알파카의 핵심 상품으로 대출을 통해 더 많은 수익 창출

- Automated Vaults

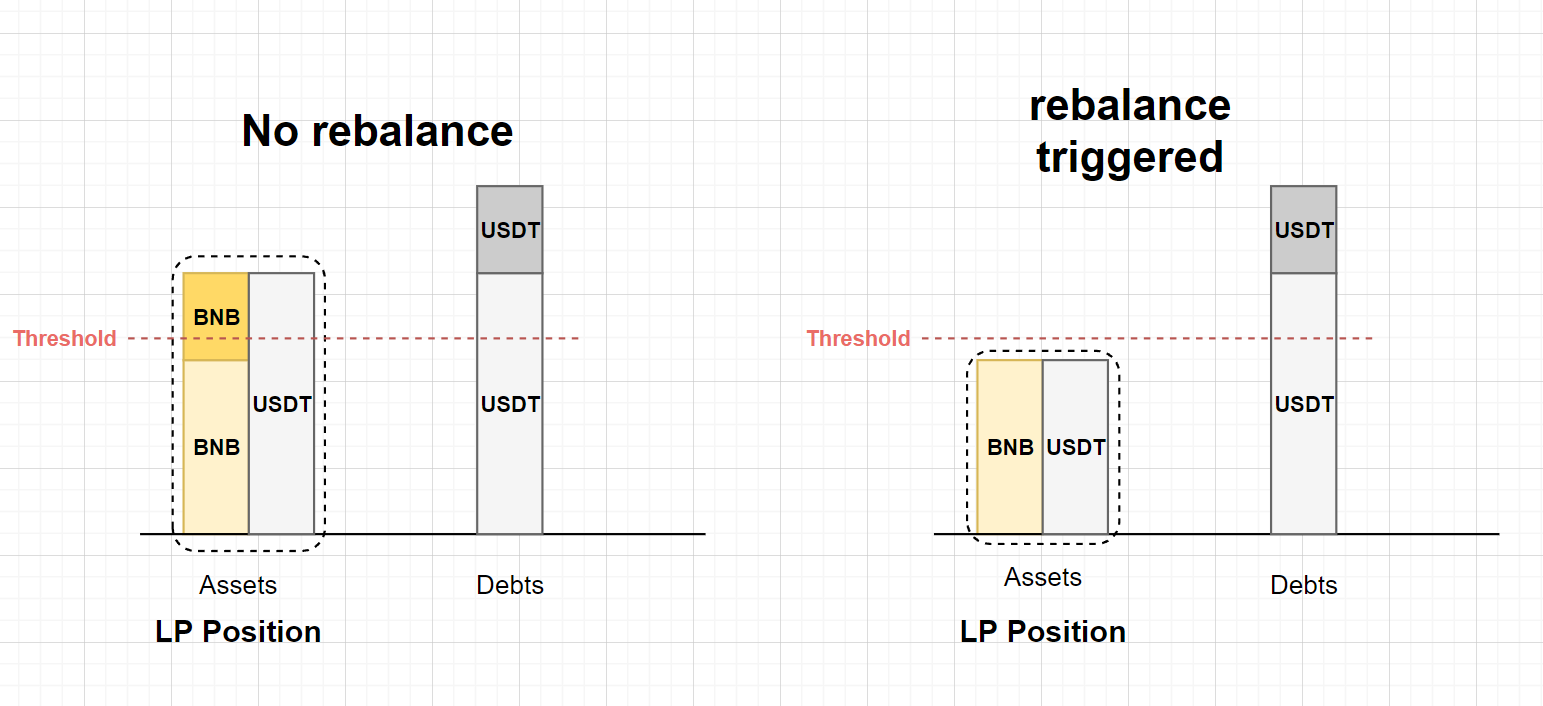

- 시장 중립 전략(Market-Neutral Strategy)

- 롱 포지션과 숏 포지션을 동시에 파밍하고, 중립을 유지하기 위해 잔고를 재조정하여 위험을 제거함

- 높은 수율과 낮은 위험

- 저축 전략(Savings Vault Strategy)

- 1xLong이 기존 전략이지만 레버리지를 사용해서 더 높은 APY 달성

- 청산 불가능

- 주요 기능

- 최대 레버리지(8x): 전략이 자동 재조정되고 청산이 필요 없으므로 위험은 최소화하고 높은 레버리지 달성

- 자동 잔고 변경: 자동 재예치(compounding), 자동 잔고 조정, 자동 이익 설정

- 청산 위험 없음: Keeper가 청산을 할 수 없도록 전문 Worker를 생성함

- 자동 재예치(Compounding): 이익 극대화를 위해 여러가지 보상 토큰들이 재예치됨

- 락업 없음: 자율롭게 입출금 가능

- AUSD(AlpacaUSD)

- 자동 파밍 스테이블 코인

- 과잉 담보, 탈 중앙화, 다층 페깅 메커니즘 강화되어 $1 를 안정적으로 유지

- 보증금(ibToken)을 담보로 AUSD를 빌림

- AUSD 용도

- AUSD 스테이킹으로 추가 수익

- AUSD를 대출 자산으로 판매

- AUSD를 다른 자산으로 판매하여 LYF 실시

- AUSD를 다른 자산에 판매하여 외부 프로토콜에 배포

- AUSD 동작

- 여러 자산 모음에 의해 과잉 담보됨(ETH, BNB, USDT, BUSD, BTCB, TUSD 등)

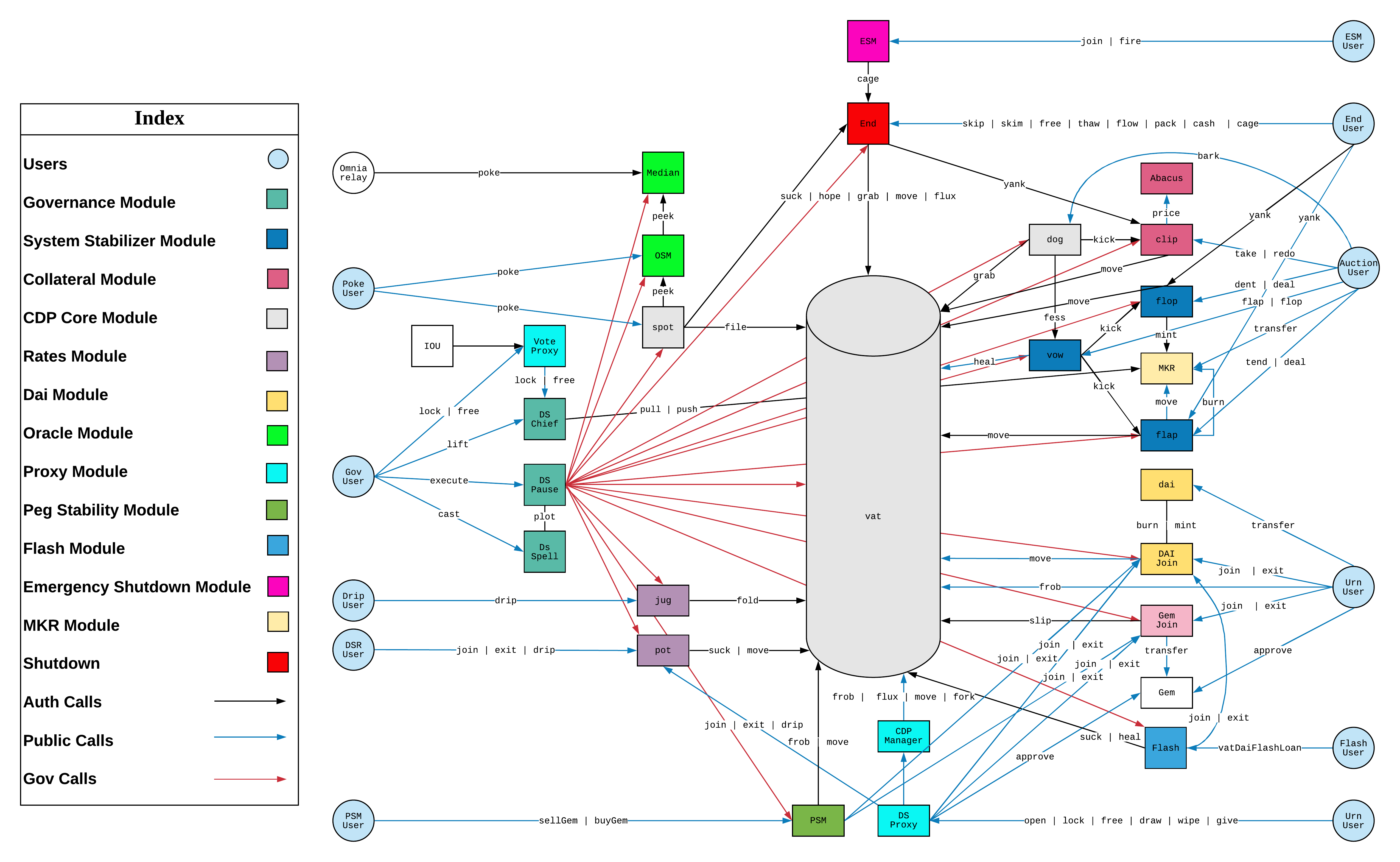

- MakerDAO를 포크함

- 파밍 가능한 담보 모듈(Farmable Collateral Module): 자체 Lending & Staking APR 가능, 추가적으로 ALPCA 보상

- 효율적인 페깅: MakerDAO 처럼 1$로 맞추기 위해 토큰 발행량 조절, 또한 Stable Swqp Module 이 가격 안정화

- 강인하고 부드러운 청산: 청산에 직면할 때 회복될 때까지 작은 부분만 청산, 최대 청산 규모는 부채의 25% 로 설정

- 차용인의 비용과 청산 위험을 낮추고, 불량 부채 위험을 방지

- 강인한 원자 청산 모델 사용, MakerDAO의 네덜란드 경매 모델에 비해 장점(간단하고, 불량 부채 방지에 최적화)

- 불량 부채 처리

- 예상치 못한 불량 부채를 처리하기 위한 백스톱 마련 예정

- 보험 플랜 출시 예정: 손실이 보상될 때까지 거버넌스 금고 APR 50%를 사용)

- 보안: 다수 보안 회사의 감사를 수행함(20개 Audits, 참고[5])

3. 참여 방법

- Leveraged Yield Farming

- Lender(대출인): 대출 금고에 예치하여 안정적으로 수익 획득

- Yield farmer(일드 파머): 최대 6배까지 파밍 가능, 대출보다 위험이 큼(청산, 영구손실 등)

- PancakeSwap, BiSwqp 과 통합

- Liquidator(청산자): 담보가 낮아 부도 위험에 접근하는 경우 청산 실시

- Automated Vault

- AUSD(Alpaca USD)

- Governance Vault

- Curve's DAO를 포크함

- 락업 기간: 1주 ~ 1년

- 락업하면 xALPACA 토큰 수령

- Alpies

- 손으로 그린 10,000 개의 한정 NFT로 BNB Chain, ETH 두 군데 출시

- Alpies 소유자는 레버리지 파밍 풀에서 더 높은 레버리지 가능

- 6가지 투자 전략

- Lend & Stake 전략

- 낮은 위험, 입출금 수수료 없음, 기본 잠금(lockup) 없음

- 불량 부채가 발생하지 않도록 신속한 청산 설정 존재함

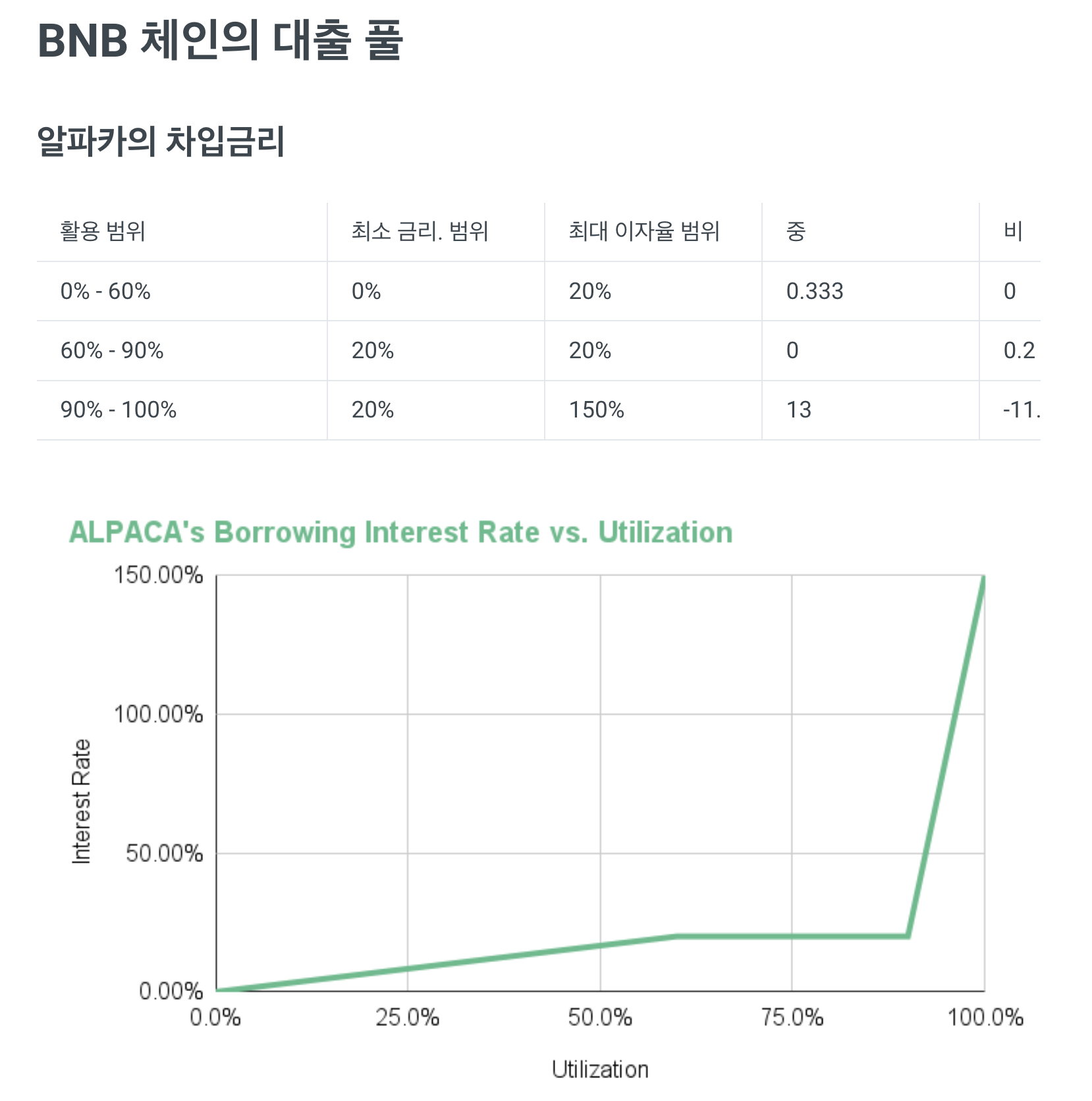

- 이자율 모델: 참고[6]

- 내부 균형 메커니즘: 참고[7])

- 토큰 쌍 보유 전략 (레버리지 없는 자동 복리 수익률, 1x)

- DeFi를 처음 접하는 사람에게는 레버리지가 위협적일 수 있음

- 다른 프로토콜보다 더 수익성이 있음(알파카는 수수료가 낮음)

- Stablecoin 수익률 상승 전략

- 일반적으로 10-25% 수익률 발생

- 추가 수익률을 위해 스테이블 코인을 빌려서 수익 발생 가능, 위험 매우 낮음

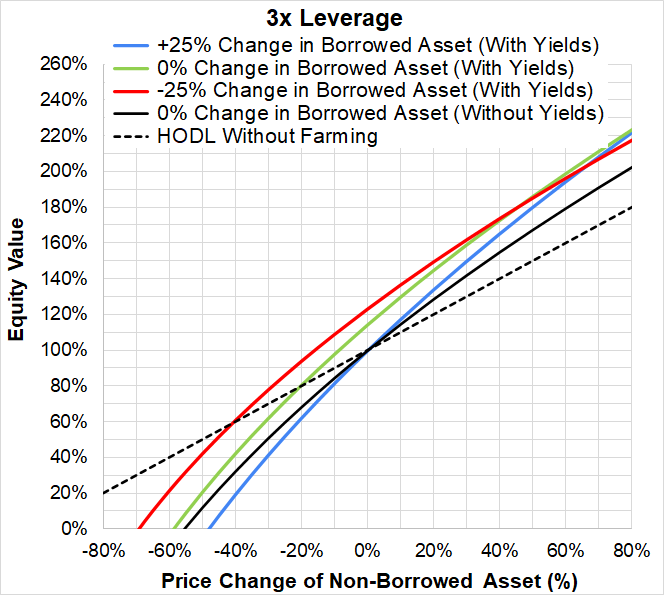

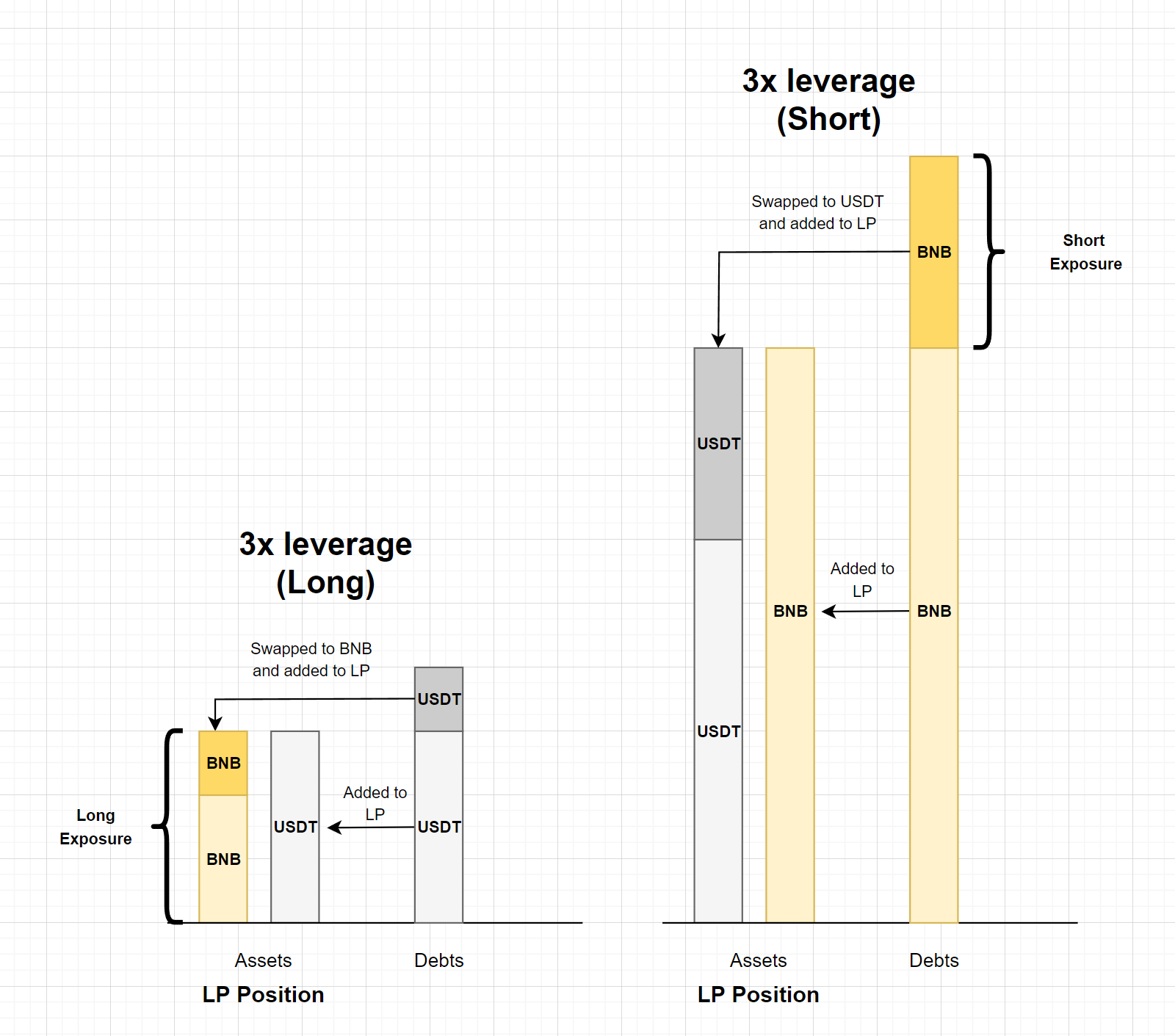

- 강세장에서 이익을 높이는 전략

- 레버리지를 일으켜서 암호자산을 빌려서 암호자산 수익 및 파밍 수익을 추가로 발생 시킴

- 예) $10,000 상당 ETH 예치 -> 3x 레버리지로 $20,000 상당 빌려서 -> $15,000 ETH - $15,000 USDT 포지션 전환

- $15,000 상당 ETH 파밍 토큰 롱, $15,000 상당 USDT 파밍 토큰 롱, $20,000 상당 USDT 빌린 토큰

- 예) $10,000 상당 ETH 예치 -> 3x 레버리지로 $20,000 상당 빌려서 -> $15,000 ETH - $15,000 USDT 포지션 전환

- 레버리지를 일으켜서 암호자산을 빌려서 암호자산 수익 및 파밍 수익을 추가로 발생 시킴

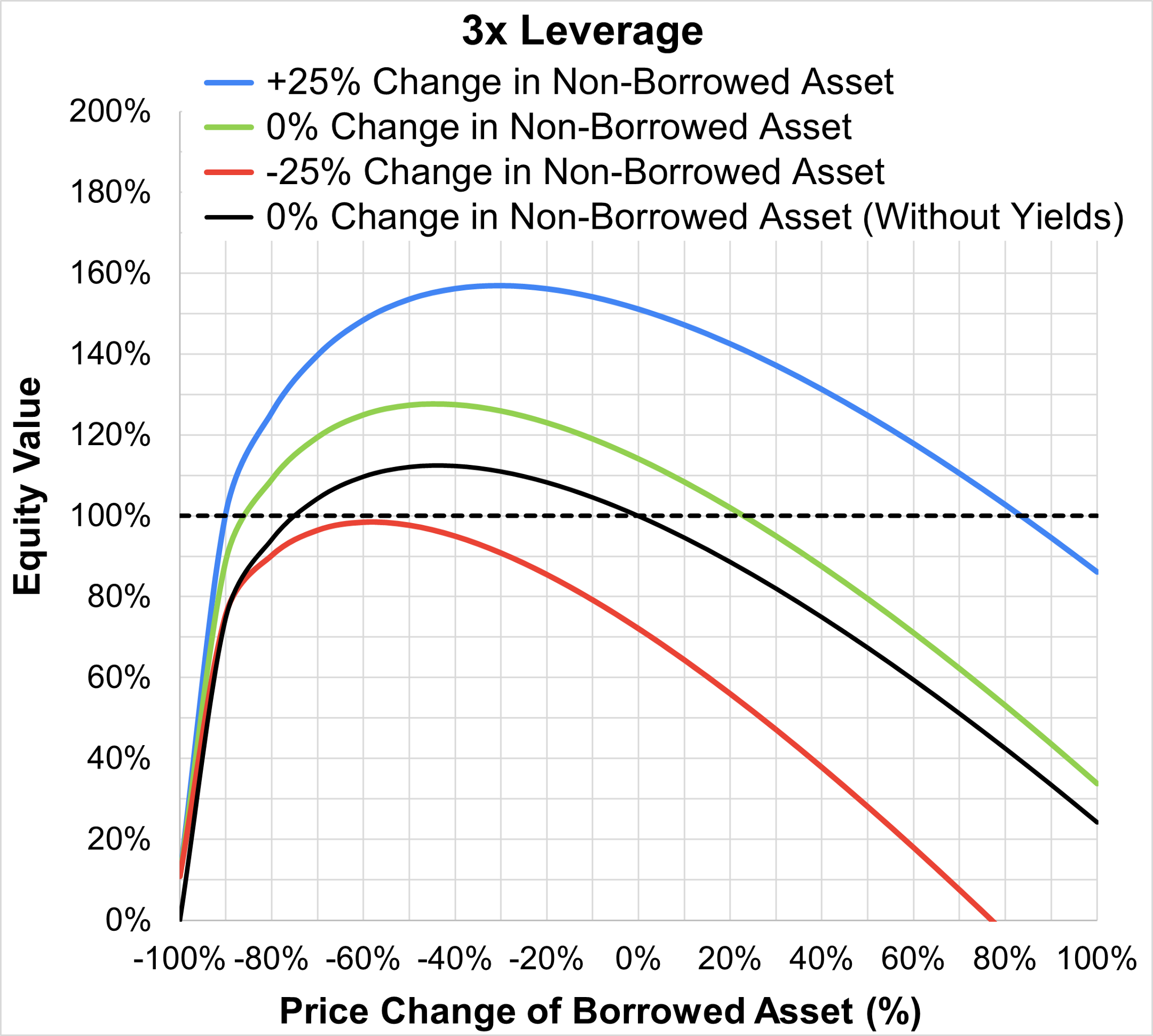

- 약세장에서 수익성이 좋은 Yield Farm 전략

- 차용하여 레버리지 포지션을 열어 자산을 공매도(참고[9]) 할 수 있음

- 예) $10,000 USDT를 ETH-USDT에 예치 -> 3x로 $20,000 상당 ETH 빌림 -> $5,000 ETH를 USDT로 자동 스왑 -> $15,000 ETH - $15,000 USDT 풀 생성

- 차용하여 레버리지 포지션을 열어 자산을 공매도(참고[9]) 할 수 있음

- 헤징을 통해 모든 시장에서 크립토 수익을 배가시키는 전략

- 롱 포지션과 숏 포지션을 쌍으로 구성하여 위험을 헤징하는 방법(참고[6])

4. Roadmap

- 2022.08.04 현재 로드맵

- 더 높은 자본 효율성 확보하여 수익률 증대

- NFT, Web3 게임 등 사업 범위 확장

- 거버넌스를 도입하여 더욱 탈중앙화

- 다중 체인을 구축하여 수평적 확장

- 기관 및 투자 펀드 유치를 위한 상품 생성

- 최고의 크로스 체인 금융 및 뉴미디어 대기업으로 성장

5. 보안

- 외부 보안 감사 20건(참고 [5])

- 선택적 외부 보험 상품 마련(Nexus Mutal Cover, InsurAce)

- 내부적으로 프토토콜 수익의 50%는 Governance Vault에서 1년동안 자금 유실자 상환 지원할 수 있음

- Aave의 Safety Module 참고함

- 2021년 6월 BNB Chain에서 가장 높은 보안 등급 부여 받음, Certik에서 3번째로 높은 보안 점수 받음

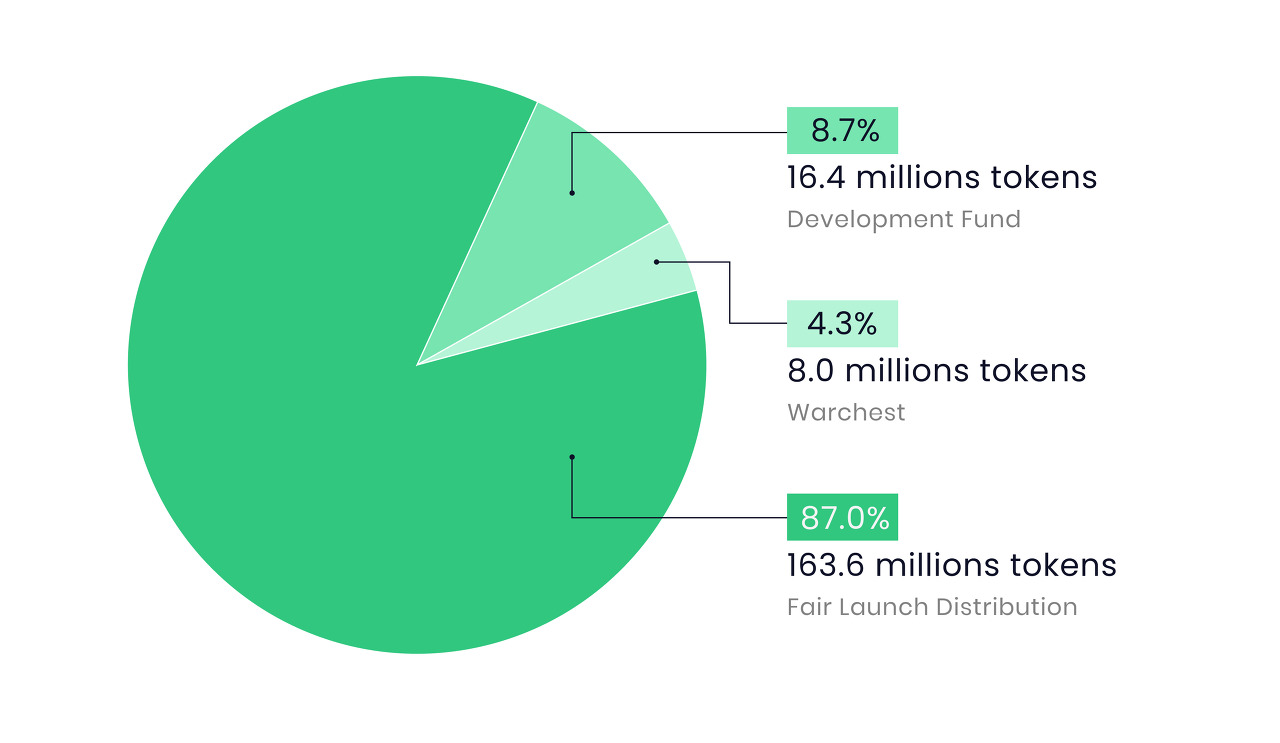

- ALPCA 토큰 덤핑 방지 설계됨, 87%가 참여자에게 발행, 9%만 팀에게 2년간 배분

- 사전 판매, 사전 채굴, 투자자도 없음

- 오픈 소스코드 정책 및 버그 바운티 프로그램 운영

- 모든 컨트랙트는 배포 후 24시간 지연 적용

- 플래시 대출 허용 안함

- 가격 조작 및 플래시 청산을 위해 Alpaca Guard 보유

- 파밍 쌍의 자산 가격이 자체 검증값과 10% 이상 차이가 날 때 보호 모드에 들어감(기능 및 포지션 개시/종료 비활성화)

- 사례를 보면 Alpaca Guard와 같은 중지 기능이 필요함

- 예) Venus 사건

- 2021.05.18 $2억 이상 청산, $100M의 불량 부채 발생

- 계단식 청산 방식

- 예) PancakeBunny Exploit

- 2021.05.19 플래시 대출 공격

- 예) Venus 사건

- 모든 프로젝트는 Security Scoreboard를 통과해야 함

- Front Running: 대기중인 TX에 대한 정보를 가지고 이익을 얻기 위해 대기열에 우선 순위를 높여서 실행시키는 행위

- Sandwitch Attack: 보류중인 TX를 사이에 끼운 상태로 동시에 선/후행 실행

- 예) 보류중인 TX가 실행되면 ETH 가격이 상승한다는 것을 알고, 낮은 가격에 ETH를 산 후에 보류중인 TX가 실행되고 ETH를 더 높은 가격에 판매

- 대부분 공격은 자동화된 AMM 솔루션에 발생

- 수수료를 높여서 쉽게 공격 가능하지만, 실익이 있어야 함

- 1inch 플랫폼 "flashbot 트랜잭션" 도입하여 방어(채굴자간 직접 연결하여 TX풀 공개 안됨)

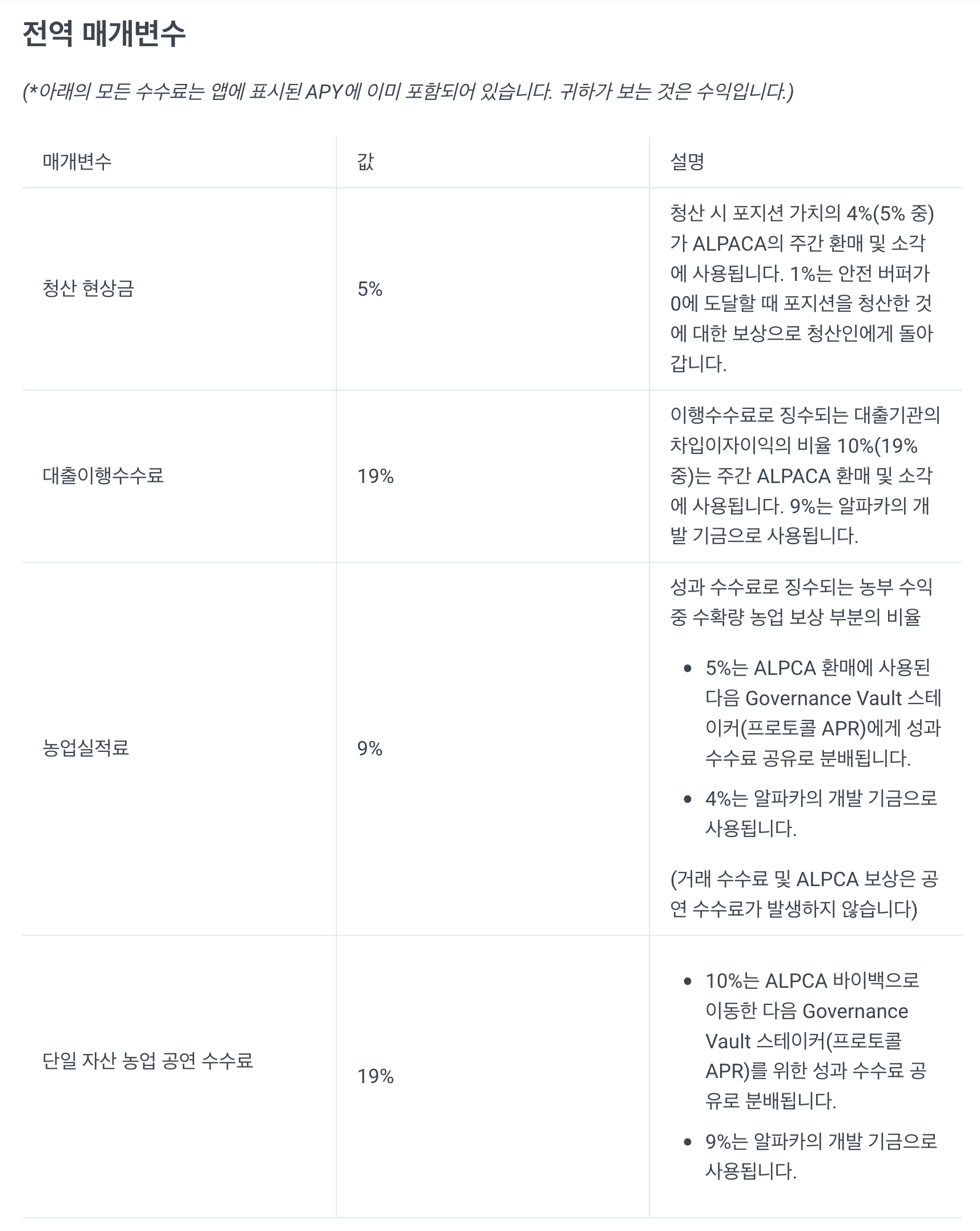

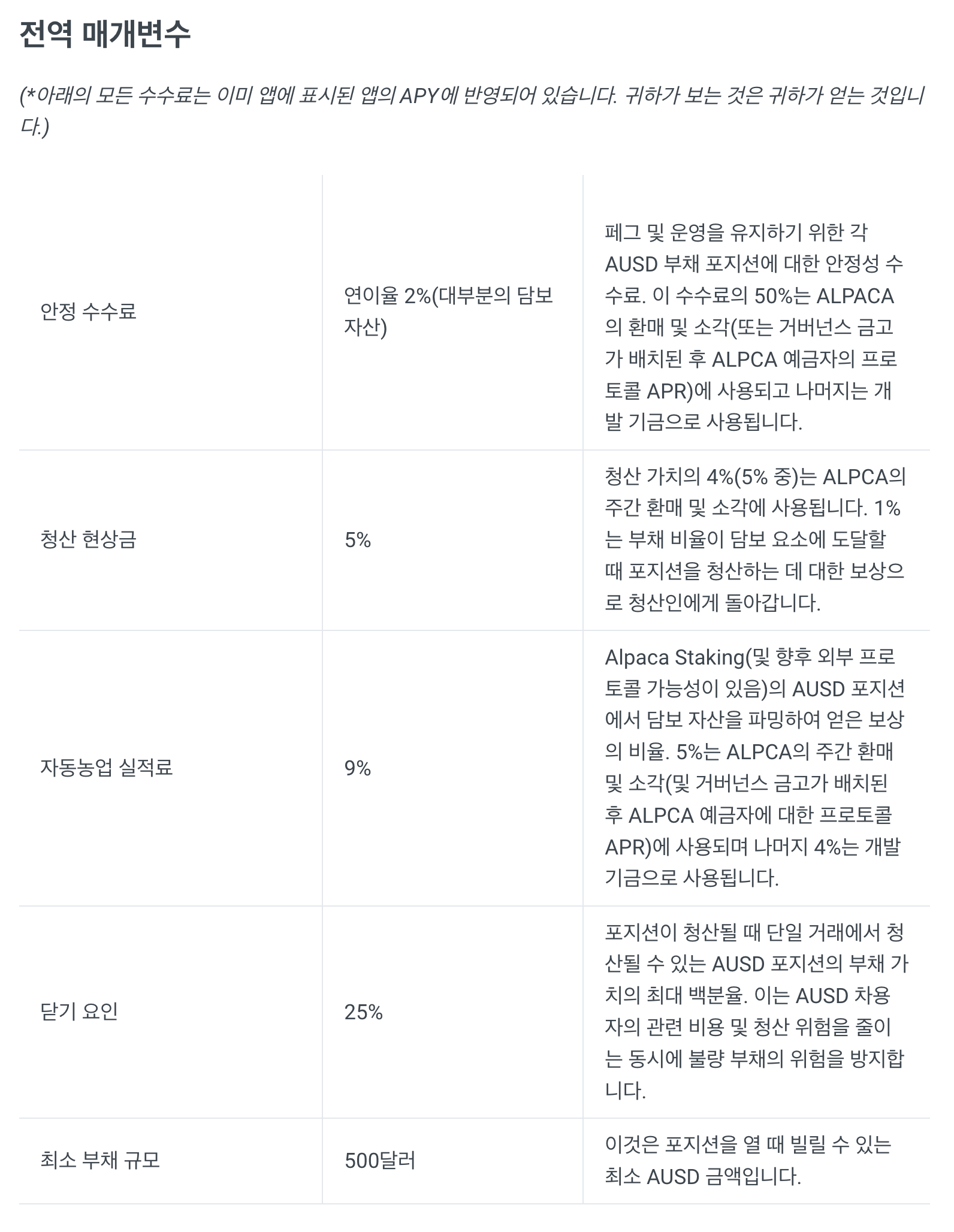

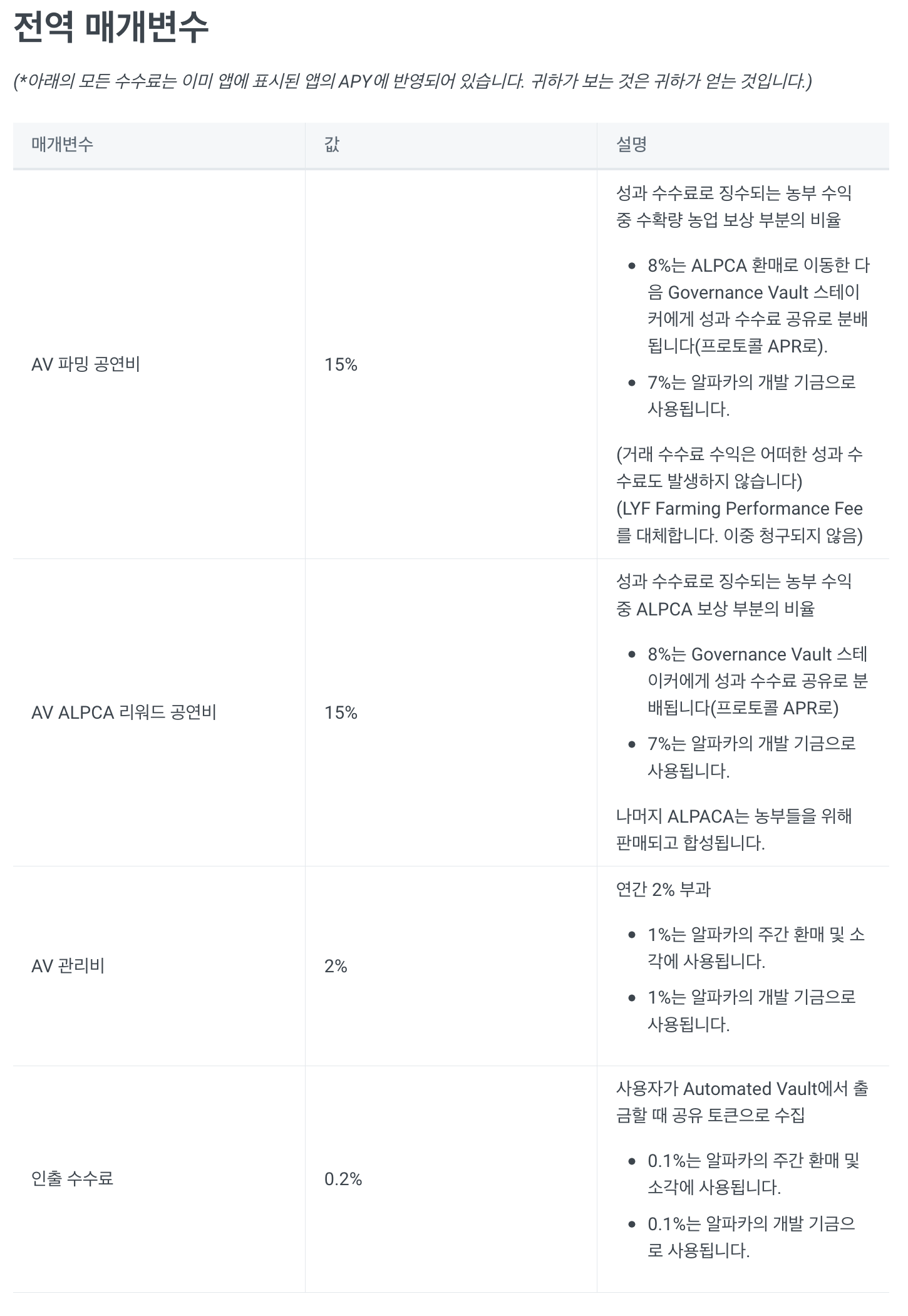

6. Protocol Parameters

- LYF

- 금리 모델

- AUSD

- Automated Vault

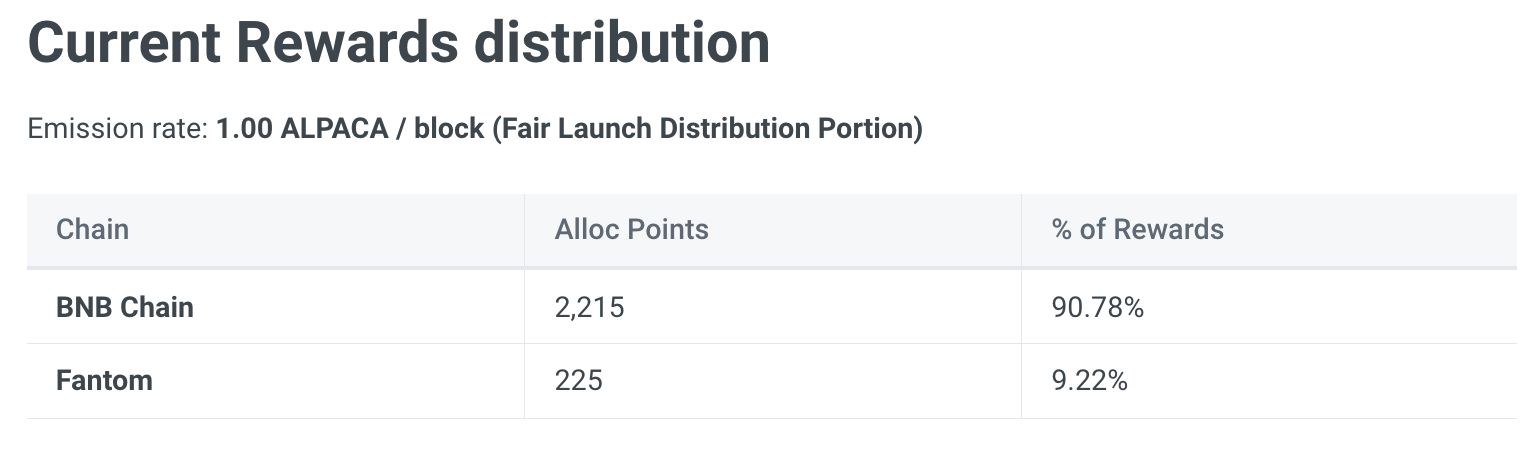

7. 토큰노믹스

- ALPACA Token

- 토큰 소각을 통한 디플레이션 메커니즘 마련됨

- 파밍 수수료 19% 중 10%는 ALPACA 거버넌스 금고 예금자 프로토콜 APR

- 모든 청산 현상금 5% 중 4% ALPACA 토큰 환매 및 소각

- 대출 기관 대출 이자 19%중 10% ALPACA 토큰 환매 및 소각

- Alpies 판매 수익의 20% ALPACA 토큰 환매 및 소각(비정기적) 등

- ibTokens: 예치 자산과 이자 추적

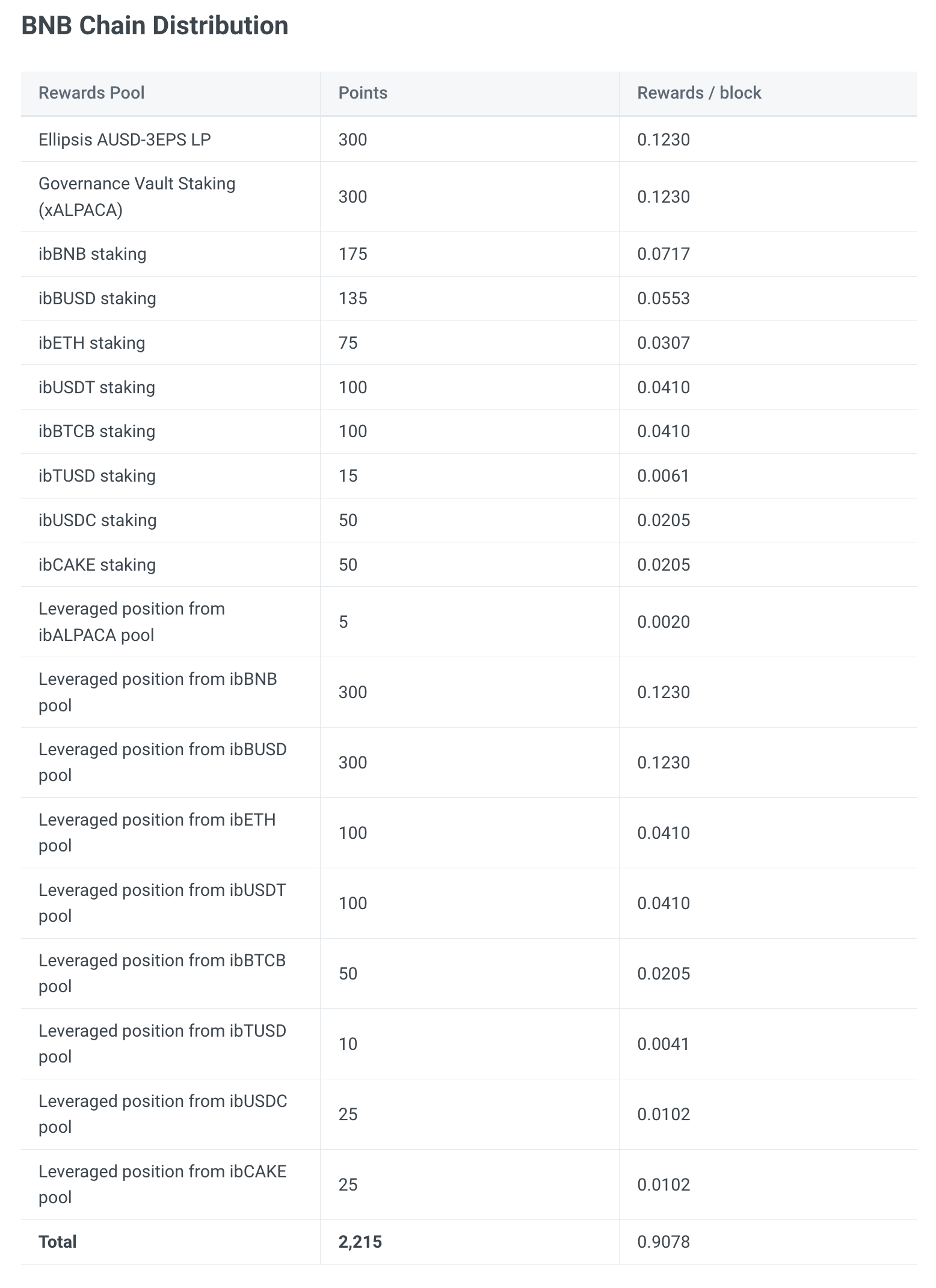

- Pool Allocations

- Burn

- 현재 ALPACA 최대 공급량의 14.18% 소각(약 2,667만개)

8. 평가

- 외부 Audit(20건) 및 보험 등으로 안전 장치를 다수 마련하였음

- Flash loan 을 차단하고 다수 자산을 담보로 안전성을 증대하였음

- Automated Vault를 통해 편리성과 빠른 청산을 가능하게 하였음

- 전체적으로 안전한 DeFi 서비스를 위해 노력하였지만 안전하다고 판단할 수 없으며 글로벌 규제에 대한 방안 마련이 필요함

참고 목록

[1] 홈페이지: https://www.alpacafinance.org/

[2] 문서: https://docs.alpacafinance.org/

[3] TVL: https://defillama.com/chain/BSC

[4] Leveraged Yield Farming: https://thedefiant.io/leveraged-yield-farming

[5] Audits & Contracts: https://docs.alpacafinance.org/our-protocol-1/transparency

[6] Market-Neutral Strategy: https://docs.alpacafinance.org/automated-vault/introduction-to-automated-vaults/market-neutral-strategy

[7] Venus Incident: https://twitter.com/FrankResearcher/status/1394900186435096578?s=20

[8] Alpaca Report: https://messari.io/report/alpaca-finance-a-leveraged-defi-product-suite

[9] Alpaca Protocol Parameters: https://docs.google.com/spreadsheets/d/1cdVFe6g6oc0WIFP006dWjjHQn-CVsGqEZ03yt--PrWw/edit#gid=0

[10] 공매도: https://www.investopedia.com/terms/s/shortselling.asp

[11] ALPACA 소개: https://www.bnbchain.org/en/blog/bsc-project-spotlight-alpaca/

[12] Front Running: https://coinmarketcap.com/alexandria/glossary/front-running

[13] Sandwich Attack: https://coinmarketcap.com/alexandria/article/what-are-sandwich-attacks-in-defi-and-how-can-you-avoid-them

[15] 수익률 계산기: https://docs.google.com/spreadsheets/d/15pHFfo_Pe66VD59bTP2wsSAgK-DNE_Xic8HEIUY32uQ/edit#gid=0

문서 이력

- v1.0 (20220927) : 최초 등록

도움이 되셨다면

눌러 주세요. ^^

'IT > Blockchain' 카테고리의 다른 글

| [Blockchain][Security] 바이낸스(Binance Token Hub) 해킹 (1) | 2022.10.07 |

|---|---|

| [Blockchain][DAO] 탈중앙화 자율조직 DAO 현황 및 이슈 (0) | 2022.09.30 |

| [Blockchain][DeFi] 탈중앙화거래소(DEX) dYdX 분석 (0) | 2022.09.22 |

| [Blockchain][DeFi] 디파이 메이커다오(MakerDAO) 분석 (1) | 2022.09.21 |

| [책] mastering bitcoin 2nd editon 무료 보기 (0) | 2018.04.26 |